公司估值的计算方法

1. 可比公司法

定义与原理:可比公司法是通过挑选与非上市公司同行业、可参照的上市公司,以同类公司的股价与财务数据为依据,计算出主要财务比率,然后用这些比率作为市场价格乘数来推断目标公司的价值。

计算步骤

1、选择可比公司:寻找与目标公司在行业、业务模式等方面相似的上市公司。

2、计算财务比率:常用的财务比率包括市盈率(P/E)、市销率(P/S)等。

3、应用财务比率进行估值:将计算出的财务比率应用于目标公司,得出其价值。

使用市盈率法时,公司股权价值 = 可比公司市盈率 × 公司净利润。

优缺点

优点:直观、简单,易于操作。

缺点:依赖于可比公司的选择和财务数据的准确性,可能存在主观性。

2. 可比交易法

定义与原理:可比交易法是通过分析类似公司在近期被投资或并购的交易价格,来评估目标公司的价值。

计算步骤

1、选择可比交易:寻找与目标公司在行业、规模、发展阶段等方面相似的被投资或并购案例。

2、获取交易价格:从公开渠道获取这些交易的价格信息。

3、调整差异因素:考虑目标公司与可比交易在经营规模、财务状况等方面的差异,对交易价格进行调整。

4、计算目标公司价值:根据调整后的价格,估算目标公司的价值。

如果A公司刚刚获得融资,B公司在业务领域跟A公司相同,且经营规模比A公司大一倍,那么投资人对B公司的估值应该是A公司估值的一倍左右。

优缺点

优点:基于实际交易数据,较为客观。

缺点:难以找到完全可比的交易案例,且交易价格可能受多种因素影响。

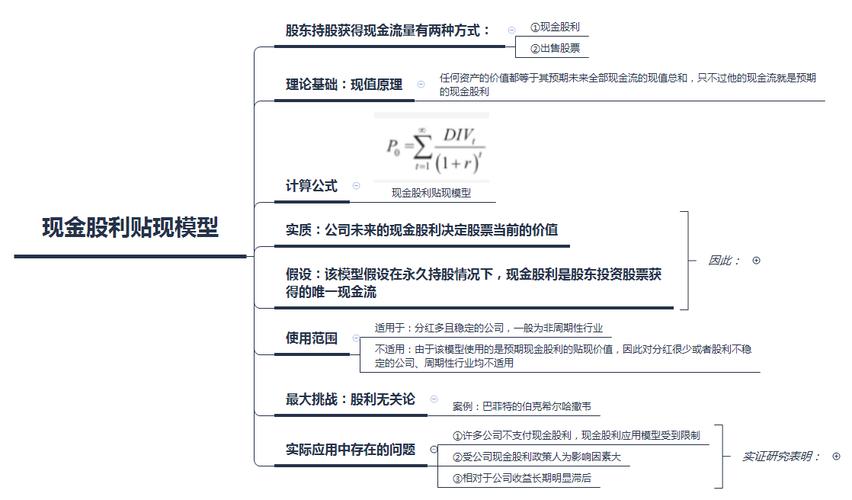

3. 现金流折现法

定义与原理:现金流折现法是通过预测公司未来的自由现金流,并按照一定的贴现率将其折现至当前时点,从而得出公司的价值。

计算步骤

1、预测未来现金流:根据公司的业务模式、市场前景等因素,预测公司未来几年的自由现金流。

2、确定贴现率:根据公司的资本成本、市场风险等因素,确定合适的贴现率。

3、折现现金流:将预测的未来现金流按照确定的贴现率进行折现,得出各年的现值。

4、计算总价值:将各年的现值相加,得出公司的总价值。

计算公式为:公司价值 = ∑(CFn / (1 + r)^n),其中CFn为第n年的预测自由现金流,r为贴现率。

优缺点

优点:考虑了时间价值和风险因素,适用于成熟企业。

缺点:预测现金流存在不确定性,对初创企业不适用。

4. 资产法

定义与原理:资产法是基于公司的资产状况进行估值,假设一个谨慎的投资者不会支付超过与目标公司同样效用的资产的收购成本。

计算步骤

1、列出公司资产:对公司的所有资产进行盘点和评估。

2、确定资产价值:根据市场情况和资产状况,确定各项资产的市场价值或重置成本。

3、计算公司价值:将各项资产的价值相加,得出公司的总价值。

中海油竞购尤尼科时,就是根据其石油储量对公司进行估值。

优缺点

优点:基于现实数据,较为保守。

缺点:忽略了无形资产和未来收益的价值。

相关问答FAQs

问题1:公司估值是否一定需要专业的财务知识?

解答:是的,公司估值通常需要专业的财务知识和技能,因为估值过程中涉及到大量的财务数据分析、模型构建和参数设定等工作,这些都需要具备相应的财务知识和经验,不同行业的公司可能需要采用不同的估值方法,这也需要对行业特点和财务特性有深入的了解。

问题2:为什么不同的估值方法得出的结果可能会有所不同?

解答:不同的估值方法得出的结果可能会有所不同,主要是因为它们基于不同的假设和数据来源,可比公司法依赖于可比公司的选择和财务数据的准确性;可比交易法基于实际交易数据,但难以找到完全可比的案例;现金流折现法考虑了时间价值和风险因素,但预测现金流存在不确定性;资产法则基于现实数据,但忽略了无形资产和未来收益的价值,在进行公司估值时,通常需要综合运用多种方法,并进行交叉验证和调整,以得出更为准确和可靠的结果。